こんにちは!

うさまらーのオロチです。

今回、うさまるの話題とは離れますが、株式投資に関する初歩的な事をまとめていきます。

学生の頃から株式投資をしており、その経験より語れる部分があるため、未経験の方は参考いただけたらと思います。

目次

目次

株式投資の目的とは

まず、投資をする前に、株式投資をする目的を明確にすることが大事です。

目的を明確にすることで、軸のブレない堅実な投資を続けることが可能になると思っています。

老後2000万円問題について

2019年6月、金融庁より「公的年金以外に老後は2000万円の資金が必要」との報告書が発表されました。

日本は少子化が進み、総人口に対する高齢者の割合が徐々に増えていく傾向になっています。

高齢者の割合が増えるということは、同時に年金支給を支える若年層の割合が減ることを意味します。

つまり、今後支給される年金額は減少していくものと思われます。

年金額と併せて、年金支給開始年齢も70歳、75歳と、より高年齢から支給開始とするよう国として制度を整えていくことでしょう。

金融庁は、今後年金だけでは生活が苦しくなるので、若い内から資産形成をして老後に備えるよう、

注意喚起してくれてるということですね。

国に頼らず、自助努力が必要な世の中になってきたということです!

いつまで働くか

「何歳まで現役で働きたいですか?」

個々の価値観は千差万別なので、この質問に対する回答は様々だと思います。

生涯働きたいと考える方もいる一方、労働は程々でいいから引退したいという方もいることでしょう。

「老後はガツガツ働かずに、趣味等を楽しみ、時間に縛られない仕事をしてまったり過ごしたい!」

私はそのような考え方なので、いまの生活を楽しみつつ、長期資産形成に励んでいるところです。

現時点では10、15年後ではなかなか難しいと考えていますが、早めにリタイヤできるといいなと個人的な願望を抱いています。

リタイヤして、会社勤めが無くなると、好きな場所、都合の良い場所に住む事ができますし。

アーリーリタイヤについて

世の中には、若くしてビジネスや投資に成功し、一般的な定年である60歳まで働かない人が存在します。

いわゆるEarly retirement(早期退職)ですね!

そのようなアーリーリタイヤは、才能と運に恵まれないと無理な話です。

ただし、高年収を得ながら、支出を極限まで減らし、給与所得の8割を貯蓄や投資に回すことで、

アーリーリタイヤは可能と思われます。

アメリカでは既に話題となっている「FIRE」ですね。

FIREとは、「Financial Independence, Retire early」の略です。

株や債券の配当金、不動産の賃料収入等、会社での労働に頼らない収入で経済的に自立し、早期退職することを意味しています。

投資資金を決める

投資資金の大前提は、「余裕資金」から捻出することです。

お金に余力が無く、借金をして投資をすることは論外です。

それは、投資ではなく、投機と呼ばれるギャンブルとなります。

株式相場は予想を覆すような値動きがある事より、世界中のアナリストや経済学者、企業経営者などの株価予想が裏切られることは多々あります。

そんな株式市場から退場しないためには、過度にリスクの高い投資をしないことが原則です。

現物投資をする

先程、借金をして投資をすることは論外!と言いましたが、リスクを減らすために重要なことです。

例えば、1万円の株価の銘柄を1株買うとしましょう。

その後、株価が1.2万円になった場合、1株売却すると2000円の利益です。(諸経費、税金は考慮せず)

もう少し効率的に利益を増やしたい場合、証券会社より株を借りて利益を増やす方法があります。

それが、信用取引と呼ばれる取引です。

信用取引は株価が上昇する分には全く問題ありませんが、株価が悪材料により下がった場合は、大きな損失を被ります。

直近のわかりやすい悪材料の例でいうと、「コロナショック」ですね。

ダウ(米国内の代表的企業の株価指数)も高値から3割以上下落し、米国だけでなく、欧州、日本を含む全世界で株価が下落していました。

極端な話になりますが、株が大暴落してる中、

忙しくて株価をチェックする余裕がないとしましょう。

大暴落の中、売るタイミングを逃した場合、投資資金が大きく目減りさせることになります。

レバレッジをかけている分、下落に対する影響も大きいということです。

そのようなハイリスクな投資は、博打と同類なため、オススメしません。

自分の手持ちの資金(現物)のみで投資をする事が、市場から退場することなく、投資を成功させる秘訣です。

余裕資金の捻出方法とは

「余裕資金なんて、日々の生活で精一杯だから捻出なんて到底できない。」

そのようにおっしゃる方は、住居費、携帯電話代、車両維持費などの固定費にお金をかけすぎている可能性があります。

携帯電話に関していえば、キャリアと呼ばれる大手3社のサービスでなく、

格安SIMを利用する。

自動車に関していえば、都会で交通アクセスが良い場所に住んでいるのであれば、

自動車の保有はせず、レンタルやシェアサービスを利用する。

上記を実践するだけで、年間の支出を大幅に削減する事は可能です。

ただ、個々の価値観も様々なので、固定費の削減は難しいこともあるかもしれません。

余裕資金を捻出するためには、固定費の見直しをどう考えて実践するかにかかっています。

または、今の収入を増やす事になるかと思います。

投資期間について

続いて、株式の投資期間について考えてみます。

大きく分けて、「中・長期投資」、「短期投資」の2種類あります。

中・長期投資について

私がメインとしている投資期間は「長期」です。

一度株を購入したら、ずっと保有し続ける。そして、株式という資産を保有している間はずっと配当金をもらい続ける。

その配当金で再度株式を購入する(再投資)する事により、将来のトータルリターンは上がります。

具体的な投資行動として、VTI(全米約3500社の大企業、中小企業の銘柄で構成されるETF)を淡々と、

米ドルで積立購入しています。

中・長期投資のメリットは

一番のメリットは、「リスク」が下がる事です。

世界経済が伸び続けるなら、株価は長期的に上がり続けることが歴史から証明されています。

シーゲル著の「株式投資 第4版」において、以下の事実が述べられています。

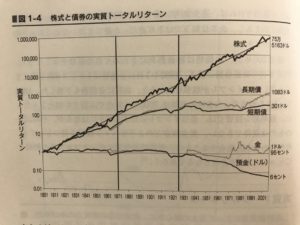

長期投資家にとって最大の関心事は、投資対象の購買力の伸び率だ。購買力とは、物価の上昇によって目減りした分を差し引いたあとの金融資産の価値をいう。図1−4は購買力の伸び率、つまり実質トータルリターンを、資産(株式、長期国債、短期国債、金)ごとに示したものである。単位はドルに統一し、インフレ率で修正した。

ほかの投資商品に比べて、株式の購買力の伸び率が最も高く、加えて長期の安定性にも優れていることがわかる。過去200年にわたり、経済・社会・政治環境は劇的に変化してきたが、株式投資の実質トータルリターン(インフレ調整後)は、常に6.6%〜7.0%を維持していたのである。米国における、株式と債券の実質トータルリターン

引用;株式投資 第4版 ジェレミー・シーゲル著

私が米国株式をメインの投資先としているのは、過去の事実があるからです。

もちろん将来はどうなるか誰にもわかりません。

ただ、米国のイノベーション創造力、世界の覇権国、人口増加国である事を考慮しての判断です。

(投資は自己責任なので、ご参考までに。)

中・長期投資のデメリットは

デメリットは、やはり大きく利益を上げるのに年数がかかるということに尽きます。

加えて、銘柄選択を誤ると、最悪な場合、上場廃止という事になりかねません。

ただし、銘柄選択に関しては、後に述べる「分散投資」によりリスクを減らすことが可能です。

短期投資について

短期投資とは、デイトレードみたいに数分から半日、または1週間程度の短期間で売買を完了させる取引のことを指します。

おそらく、株に対してギャンブルと同じ類と思っている人は、短期投資のことをイメージしていると思われます。

なぜ、株がギャンブルと同一に扱われるのか。

それは、大きな利益を上げて億万長者になったデイトレーダーなどの投機家が、テレビなどのメディアで取り上げられるためだと思われます。

デイトレーダーは、常にモニターで株価の値動きを監視し、多額のお金を使って取引をするため、利益も莫大なものとなります。

当然、損失リスクも高まってしまいます。

イメージが悪くなるのは、当然ですよね。

短期投資のメリットは

適切なタイミングで取引をすることで短期間に大きく利益をあげることができる。

これが最大のメリットといえます。

1週間という超短期間で株価が2倍、3倍になって大きく利益をあげることも可能です。

ただし、それを長期間何度も繰り返し、利益を出し続けることは一般的には困難を伴います。

それが、「株で9割以上の人は損する」と言われる所以です。

短期投資のデメリットは

損失が発生するリスクが高い!!

これに尽きますね。

手数料について

株を売買したり、ドル通貨を購入したり、株の取引に関して様々な手数料がかかります。

様々な手数料について、順を追ってみていきましょう。

株式売買手数料

株式を購入する際の手数料となります。

個人投資家に人気の高いネット証券である「SBI証券」の手数料体系を確認してみましょう。

国内株式の現物取引の場合

まずは、スタンダードな取引である、国内株式の現物取引について確認してみましょう。

スタンダードプラン(1注文の約定代金にかかる手数料体系)の手数料は以下となります。

(2020/5/31時点)

| 約定代金(円) | 手数料(税込) |

| 〜5万円 | 55円 |

| 50001〜10万円 | 99円 |

| 100001〜20万円 | 115円 |

| 200001〜50万円 | 275円 |

| 500001〜100万円 | 535円 |

| 1000001〜150万円 | 640円 |

| 1500001〜3000万円 | 1013円 |

| 3000万円〜 | 1070円 |

上記の手数料体系をみてわかるように、全体的に低コストですよね。

ちなみに、大手証券会社の野村証券のオンライン取引での手数料を確認してみると、以下の通り割高です。

(2020/5/31時点)

| 約定代金(円) | 手数料(税込) |

| 〜10万円 | 152円 |

| 〜30万円 | 330円 |

| 〜50万円 | 524円 |

| 〜100万円 | 1048円 |

| 〜200万円 | 2095円 |

| 〜300万円 | 3143円 |

| 〜500万円 | 5238円 |

| 〜1000万円 | 10476円 |

| 〜2000万円 | 20952円 |

| 〜3000万円 | 31429円 |

| 〜5000万円 | 41905円 |

| 5000万円〜 | 78571円 |

50万円までの区分だと、SBI証券の手数料は、野村証券の半額です。

ちなみに、5000万円を超過する区分に関しては、なんと、野村証券は約73倍の手数料がかかります。

米国株式の個別株の現物取引の場合

続いて、米国株式の現物取引にかかる手数料を確認してみます。

(2020/5/31時点)

■約定代金の0.495%(税込)

・最低手数料…0ドル

・上限手数料…22ドル

上記より、上限手数料に達する約定代金は、4444ドル(1ドル107円で換算すると、47万5508円)となります。

私が証券取引口座を開いたのは2005年頃ですが、米国株式の手数料は当時最低3000円であったのを今でも記憶しています。

高すぎると思いませんか?

1回の株式購入に100万円使うくらいじゃないと、手数料負けすると思い、米国株式の購入を断念していましたね。

米国株式のETFの現物取引の場合

米国株式でも、ETFの購入手数料についても、併せて確認しておきましょう。

基本的には、個別株と同じく、約定代金の0.495%(税込)の手数料体系ですが、

SBI証券では、2020年1月2日現地約定分より、下記9銘柄のETFの買付手数料がなんと無料となっています。

- バンガード トータル ワールド ストックETF(VT)

- バンガード S&P 500 ETF(VOO)

- バンガード トータルストックマーケットETF(VTI)

- iシェアーズ S&P 500 ETF(IVV)

- SPDR S&P 500 ETF トラスト(SPY)

- ウィズダムツリー インド株収益ファンド(EPI)

- ウィズダムツリー米国株高配当ファンド(DHS)

- ウィズダムツリー米国大型株配当ファンド(DLN)

- ウィズダムツリー米国株クオリティ配当成長(DGRW)

私は、赤字のVTIと呼ばれるETFを購入しているので、手数料無料の恩恵を十分すぎるほど受けています。

毎月10万円程VTIを買付しているので、月に約500円程のコスト減となりましょうか。

月500円?小額じゃん!

と思われるかもしれません。

しかし、投資における低コスト化は、将来のリターンを大きくするためのファクターであり、とても重要な事なので、

月500円のコストカットは侮るべきではないと個人的には思います。

為替手数料

為替手数料は、米国株式などの海外株式や海外ETFを、外国通貨で購入する際に必要なものとなります。

為替手数料は、1ドルあたりにかかるコストを示します。

| 銀行名 | 為替手数料 |

| 住信SBIネット銀行 | 4銭(0.04円) |

| 楽天銀行 | 25銭(0.25円) |

| 三井住友銀行(ネット) | 50銭(0.5円) |

| 三井住友銀行(店頭) | 1円 |

上記のとおり、住信SBIネット銀行での取引が最安です。

(2020年5月31日時点)

管理信託報酬(経費率)

こちらの経費は、ETFを購入し、保有することによって

かかる経費を指します。

例えば、米国の株式インデックスファンドのETFを例にとってみてみましょう。

全米の3500社の株式の集合体である、VTI(全米株式インデックスファンド)というETFがあります。

株式の取得、売却、構成銘柄の組み替え等は、VTIを販売しているバンガード社がやっており、それにかかるコストが、「管理信託報酬」となります。

VTIの経費率は、年0.03%と、破格の安さであるため、

長期投資では、リターンを最大限あげる事ができると思います。

口座管理手数料

口座管理手数料は、証券口座を維持するためにかかる手数料となります。

私が常日頃利用しているSBI証券では、口座管理手数料は現時点でゼロとなっています。

しかし、経済情勢やその他事情により、手数料が発生する可能性がありますが、

個人的には、大きな額ではないと考えています。

まとめ

今回、株式投資に馴染みのない方にもわかりすく、株式投資のイロハについて説明してみました。

投資はハードルが高いと思われがちですが、個々のリスク許容度に合わせた投資であれば、取り組んでみても良いかと思います。

ここまで読んでいただきありがとうございました。